Assurance Vie : c’est quoi ? L’assurance-vie est souvent présentée comme le “placement préféré” des Français. Mais elle est encore trop souvent entourée de préjugés : on la confond une assurance-décès, on croit qu’elle est réservée aux personnes en fin de vie, ou qu’il faut mourir pour que les héritiers touchent un pactole…

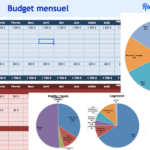

Voici une synthèse de ce qu’est réellement l’assurance-vie et de ce que vous pouvez en attendre, notamment en comparaison avec les livrets défiscalisés (Livret A, Livret de Développement Durable et Solidaire).

Ouvrir une assurance-vie à frais réduits chez Fortuneo

Malgré son nom, l’assurance-vie est un produit d’épargne

Ou plutôt, l’assurance-vie est à mi-chemin entre le produit d’épargne et le produit d’assurance.

Une chose est sûre : ce n’est pas une assurance-décès ! L’assurance-décès consiste à cotiser mensuellement de l’argent à un assureur qui s’engage à verser un capital à nos proches le jour de notre décès. Ces cotisations se font à fonds perdus : si on cesse de cotiser, la couverture cesse et l’assureur ne versera rien si l’on décède.

A quoi sert une assurance-vie ?

Qu’est-ce qu’une assurance vie et à quoi sert-elle concrètement ? Est-ce un bon support pour placer ses économies ?

L’assurance-vie fonctionne comme un compte d’épargne : on épargne quand on le souhaite, sans contrainte de périodicité, et on retire l’argent quand on en a besoin. Il fructifie selon les supports de placement que l’on choisit. Il n’y a donc pas d’âge pour profiter d’une assurance-vie (voir cet article complet, de 20 à 85 ans). Elle est utile à tous, quel que soit le projet (acheter une résidence principale, financer un congé sabbatique, préparer sa retraite…)

D’ailleurs, les Français ne s’y trompent pas : l’encours total des contrats d’assurance-vie détenus est de 1800 milliards d’euros fin 2020… À comparer avec près de 420 milliards pour le Livret A et le LDDS combinés. Si vous n’avez pas de contrat d’assurance-vie pour placer votre épargne, vous passez à côté de quelque chose…

Une dernière chose : on peut détenir autant de contrats d’assurance-vie qu’on le souhaite, et les contrats n’ont pas de plafond. Ce n’est pas pour rien que c’est le produit d’épargne plébiscité par les plus fortunés 🙂

Vous pouvez y mettre beaucoup de choses dedans

L’assurance-vie n’est pas réellement un placement, c’est une enveloppe fiscale. Cela signifie que c’est un récipient, pas un contenu.

Concrètement, lorsque vous versez sur une assurance-vie, votre courtier vous demandera comment vous souhaitez répartir le virement sur les différents supports proposés.

Ces derniers peuvent être :

- Le fonds en euros, absolument sans risque mais au rendement assez faible (environ 1 – 1,5% par an, en tendance décroissante d’année en année)

- Les « unités de compte » : des placements investis sur les marchés, qui ne sont pas garantis en capital et évoluent selon le marché en question (actions, obligations, immobilier, matières premières…), avec un potentiel de rendement supérieur mais un risque supérieur.

Diversifier le risque

Une règle de base est la diversification du risque.

Un versement de 1000 euros peut par exemple être réparti en :

- 60 % fonds en euros

- 30 % immobilier commercial

- 10 % actions européennes

ou toute autre combinaison… Les possibilités sont infinies. Tout dépend de votre tempérament et de vos choix patrimoniaux (privilégier la sécurité, la recherche d’un rendement supérieur en échange d’une prise de risque, etc.). Vous pouvez investir en bourse dans le cadre d’un contrat d’assurance-vie.

Si vous n’y connaissez rien, il n’est pas forcément optimal de tout mettre sur le fonds en euros. Si vous n’avez pas besoin de cet argent pendant plusieurs années, vous avez plutôt intérêt à investir une partie en unités de compte.

Si vous ne voulez vraiment pas vous prendre la tête, optez pour un mandat de gestion. Un gérant et son équipe décide de votre répartition pour vous selon votre tolérance au risque, et la fait évoluer dans le temps si besoin. C’est un tantinet moins rentable, mais ça rapporte toujours plus qu’un livret A et ça ne demande aucun effort de votre part (à part ouvrir l’assurance vie).

L’assurance-vie implique deux acteurs : un assureur et un courtier

Votre argent reposera chez un assureur. Mais il est rare que les assureurs s’adressent directement aux épargnants. Vous passerez donc par l’intermédiaire d’un courtier, qui se charge de structurer une offre, créer un nom de produit, de faire un joli site, d’assurer la relation commerciale, de sélectionner des unités de compte, d’ajouter des options (gestion pilotée par exemple). Bref, vous serez surtout en contact avec le courtiers.

Imaginez que vous êtes au restaurant : le courtier est le chef, l’assureur est son fournisseur de matières premières.

Lorsque vous comparerez les offres d’assurance-vie, prenez le réflexe de distinguer le courtier de l’assureur. Il existe une poignée d’assureurs en France, mais beaucoup plus de courtiers. Un même assureur distribue son contrat chez plusieurs courtiers, mais c’est le courtier qui établit ses propres conditions tarifaires et sa sélection d’unités de compte.

Les courtiers en ligne proposent l’offrent la plus compétitive, avec notamment 0 % de frais d’entrée.

Ne soyez pas surpris : puisque le produit est assurantiel, il a un vocabulaire spécifique. Vous constaterez parfois dans la documentation que les versements se nomment parfois des “primes”, les retraits des “rachats”, l’épargnant est un “assuré”, les supports de placements sont des « unités de compte ». Le courtier fait en général un effort de pédagogie sur ces points, mais ce langage ne doit pas vous dérouter !

Quelle assurance vie choisir ?

Choisir une assurance vie, c’est comme choisir une mutuelle : ça paraît assez compliqué à comparer. Par conséquent, vous pouvez choisir de passer par un comparateur d’assurances-vie.

Comme sur un comparateur de vols, vous pourrez indiquer vos préférences et vous aurez une sélection des assurances vie qui correspondent le mieux à ce que vous cherchez.

Rangez le Doliprane : avec le comparateur, vous trouvez votre contrat en 2 minutes et c’est bouclé !

La solution ultra-simple : Mon Petit Placement

Si vous voulez juste tester sans trop vous encombrer de lourdeurs administratives, je vous conseille d’aller voir du côté de Mon Petit Placement, une start-up lyonnaise qui propose un placement ultra-simplifié qui est en fait une assurance-vie. Les frais ne sont prélevés qu’en cas de plus value et il n’y a pas de frais d’entrée ni de frais de sortie. Une bonne solution si vous n’êtes pas intéressés par la finance et que vous voulez juste placer votre argent mieux que sur un livret A.

Aller sur Mon Petit Placement

15% de réduction sur les frais pendant un an avec le code promo RADINMALIN15

L’argent est disponible à tout moment

L’argent déposé sur un contrat d’assurance-vie n’est pas bloqué. Vous pouvez récupérer les fonds rapidement. Pas aussi rapidement qu’un livret où il suffit de faire un virement d’un compte à l’autre, certes, mais légalement l’assureur à 30 jours pour vous rendre l’argent après votre demande. Certains assureurs s’engagent sur 72 heures. En pratique, la plupart des cas prennent moins d’une semaine après un rachat.

Un rachat désigne le fait de récupérer son argent. C’est le langage des assurances, il faut s’y faire !

Les gains sont fiscalisés mais elle est allégée : l’assurance-vie est une niche fiscale

Rares sont les placements à fiscalité nulle : les livrets réglementés, et c’est globalement tout. Même les livrets bonifiés (type Distingo ou Zesto) sont soumis à fiscalité et aux prélèvements sociaux.

Les gains tirés d’une assurance-vie sont soumis à une fiscalité plus avantageuse.

Il y a des conditions évidemment : il faut que le contrat ait été ouvert il y a plus de 8 ans, d’où l’importance de prendre date assez tôt. Après 8 ans, Il existe des abattements qui consistent à n’imposer les gains qu’au-delà d’un certain seuil. Ce seuil se renouvelle chaque année : on peut donc étaler les sorties pour éviter totalement l’imposition.

Les détails de la fiscalité sont complexes (voir le site officiel des impôts), car ils dépendent de la date à laquelle a été ouvert le contrat. Votre courtier est aussi là pour vous l’expliquer en détail !

Retenez que la fiscalité est au pire égale à celle des placements classiques, et au mieux annulée par les abattements.

L’assurance-vie aide à préparer la succession

À votre décès, le contrat d’assurance-vie bénéficiera d’un statut spécial au regard de la succession. Les sommes qui y seront présentes seront versées aux personnes que vous aurez désignées dans un paragraphe spécifique de votre contrat d’assurance-vie : la clause bénéficiaire.

Cela vous permet de transmettre votre argent à qui vous voulez, et pas forcément vos héritiers. En pratique, il est impossible de totalement déshériter ses descendants, mais l’assurance-vie permet beaucoup de choses.

Mieux : la transmission par le biais de l’assurance-vie donne lieu à des droits de succession très réduits. C’est une excellente solution patrimoniale pour anticiper sa succession et éviter que les descendants ne voient leur héritage amputé.

Alors, assurance-vie ou livret A ?

Ce sont deux placements différents.

Le Livret A est fait pour l’épargne de précaution. Il est disponible immédiatement, sans risque, mais rapporte peu. Il est conseillé de ne pas trop placer dessus, car le manque à gagner est énorme et finit par vous faire perdre de l’argent compte tenu de l’inflation.

L’assurance-vie est plus adaptée à des horizons de quelques années. Elle permet une prise de risque personnalisée et calibrée sur votre tempérament, ce qui permet un potentiel de gain supérieur ainsi qu’un réel investissement dans l’économie. Elle reste disponible à tout moment et allège la fiscalité de la succession.

Il faut idéalement avoir les deux : une solution pour l’épargne de précaution (livret A ou livret bonifié) et un produit pour l’épargne de moyen-long terme.

J’espère que cet article vous aura aidé à y voir plus clair et que vous savez maintenant un peu mieux ce qu’est une assurance vie et pourquoi elle est un élément indispensable pour qui veut bien gérer son budget et faire fructifier son épargne !

Moi c’est Marc MAZIERE, auteur de Radin Malin Blog depuis 2015, expert en astuces pour faire des économies au quotidien et maîtriser mon budget.

Ex-étudiant à la dèche, j’ai toujours aimé tester des techniques originales pour gagner ou économiser quelques euros par-ci par-là. Sur radinmalinblog.com, vous trouverez des astuces insolites, des idées pour dépenser moins, des bons plans pour manger pas cher, voyager pas cher, économiser de l’argent au supermarché, sur votre voiture mais aussi sur vos frais mensuels et vos diverses factures.

Bref, je répertorie toutes les astuces pour mieux gérer votre budget de manière générale ! Une fois vos finances assainies, je parle également d’investissement (bourse, immobilier) ainsi que des moyens d’atteindre l’indépendance financière et de se constituer des revenus passifs. Tout un programme 🙂

Partagez-moi vos astuces en commentaires !